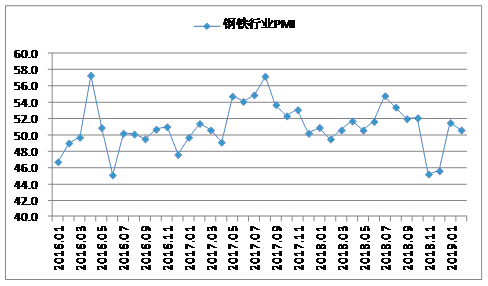

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2月份为50.6%,较上月下降0.9个百分点。分项指数中,生产指数、新出口订单指数、产成品库存指数、购进价格指数明显上升;新订单指数明显下降。PMI显示,2月份钢厂生产保持扩张,而下游需求有所缩减,市场呈现供过于求、库存积压格局。同时由于原材料尤其是铁矿石价格上升,钢厂成本压力有所加大。

图1 2016年以来钢铁行业PMI指数变化情况

一、市场分析

(一)钢厂生产扩张

2月份钢铁行业仍处于淡季,但企业对后市预期相对乐观,为了迎接即将出现的需求增加,钢厂扩大生产,增加产成品库存。2月份,生产经营活动预期指数高达62.9%。生产指数为52.2%,较上月上升5.4个百分点,连续3个月运行在50%以下后回到扩张区间。与此相应,企业采购量增加,原材料库存下降。原材料采购量指数为56.4%,较上月上升3.8个百分点;原材料进口指数为66.0%,较上月上升10.4个百分点;原材料库存指数为55.2%,较上月下降0.5个百分点。从统计数据来看,中钢协数据也显示,2月份上旬粗钢产量上升。2月上旬全国重点钢铁企业粗钢日均产量为192.19万吨,较上一旬增长5.76%。

图2 2016年以来生产指数、采购量指数、进口指数和原材料库存指数变化情况

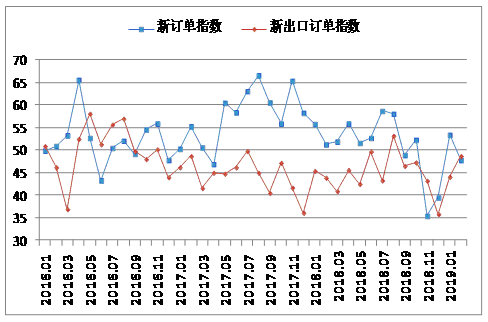

(二)国内钢铁需求有所收缩

2月份,新订单指数为47.8%,较上月下降5.6个百分点。2月,受春节假期影响,国内钢市需求下滑,从监测的沪市终端线螺采购数据来看,2月份沪市线螺终端日均采购量下降60.76%,较上月大幅下滑。从节前几周情况对比来看,今年的需求下降整体周期要略短于去年,若需求能够在春节后如期启动,则2-3月份的需求相比往年应该偏乐观。

图3 2016年以来新订单指数、新出口订单指数变化情况

图4 2017年6月份以来沪市终端线螺每周采购量监控

(三)产成品库存增加

2月份,产业链上的产品库存上升。产成品库存指数为60.5%,较上月上升18.1个百分点。钢厂库存方面,据中钢协统计数据显示,2月上旬末,重点钢铁企业钢材库存量1420.03万吨,较上一旬末增长30.81%,增幅明显。

社会库存方面,据统计,2月11日到14日,全国35个主要城市的钢材社会库存1618.17万吨,较上周增加161.81万吨,较上月增加694.14万吨。其中螺纹钢库存总量827.69万吨,较上周增加14.23%;线材库存总量278.72万吨,较上周增加12.17%;热轧库存总量260.07万吨,较上周增加9.46%;冷轧库存总量119.6万吨,较上周增加1.71%;中厚板库存总量132.09万吨,较上周增加3.11%。

图5 2016年以来产成品库存指数变化情况

(四)钢材价格小幅震荡

2月份,国内钢材需求有所回暖,价格小幅震荡。卓钢链数据显示,2月1日,上海螺纹钢指数为3819元/吨,到2月25日,上海螺纹钢指数为3826元/吨,单月最大振幅为95元/吨,连续两月单月最大振幅低于100元/吨。春节假日对建材影响较大,下游企业停工使得成交量减小,价格波动收窄。

值得注意的是,从市场来看,当前华东地区社会库存较高,基本上已经超出去年同期水平,而钢企陆续恢复生产之后,整体的供应压力短期不会太小,本月内的供需博弈,可能影响到接下来的市场变化,据此判断短期市场价格仍呈震荡走势。

图6 2017年以来上海螺纹钢指数变化情况

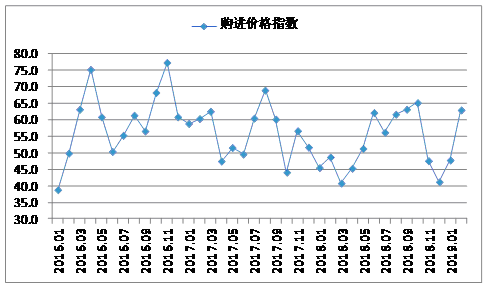

(五)原材料价格上升

2月份,各类原材料的价格均出现上升,原材料购进价格指数为63.0%,较上月上升15.2个百分点。截止到2月27日,河北地区普碳方坯价格为3460元/吨,上升30元/吨;江苏地区二级焦炭价格为2150元/吨,上涨100元/吨;山西地区废钢价格为2220元/吨,上升30元/吨;江苏地区65-66品味干基铁精粉价格为825元/吨,上升110元/吨,普式62%铁矿石指数为83.55美元/吨,上涨10.8%,其中2月8日达到94.2元/吨的峰值。

图7 2016年以来购进价格指数变化情况

(六)资金面继续趋于宽松

据央行数据,1月份新增人民币贷款3.23万亿元,同比多增3284亿元,创历史单月新高。1月份社会融资规模增量为4.64万亿元,比上年同期多1.56万亿元。1月末M2同比增长8.4%,增速比上月末高0.3个百分点,与上年低0.2个百分点;M1同比增长0.4%,增速分别比上月末和上年同期低1.1个和14.6个百分点; M0同比增长17.2%。当月净投放现金1.43万亿元。从1月信贷数据来看,国内资金整体流动性开年表现较为宽松,且相比去年同期水平也有一定提高,可以看出在当前经济环境下资金面的难以持续收紧。此外,从当前市场预期来看,整体货币流动性继续由收紧趋于宽松的概率较高,因此节后一些资金需求体量较大的行业或将迎来一定机会。当然,资金流动性释放的对象以及节奏等,还会制约相关产业的恢复与发展。

二、后市研判

(一)淡水河谷溃坝事故对我国的影响整体可控

巴西淡水河谷溃坝事故发生后,其影响进一步发酵,波及到该集团内其他大坝和矿区的运营,影响了该公司铁矿石供给,也导致国际铁矿石价格快速上涨。但结合我国实际情况来看,溃坝事故对我国的影响整体可控。

一是矿源的替代性方面,我国进口铁矿石中,巴西铁矿石所占的份额约为五分之一,且呈现减少趋势,溃坝事件所导致的产量缩减可通过其他来源予以弥补。二是市场需求方面,我国钢铁行业去产能政策仍在持续推进,对铁矿石的需求有所下降,市场存在一定的铁矿石供过于求现象,因此供给小幅缩减对我国钢铁行业影响相对较小。据中钢协数据,2018年我国进口铁矿石总量约为10.64亿吨,较上年减少1022万吨。

(二)钢材市场需求有较好基础

从终端需求来看,我国钢铁市场需求仍有较好基础。发改委系统项目在线审批平台数据显示,2018年我国房地产、制造业、基础设施拟建项目数量同比分别增长32.8%、24%、5.3%,表明2019年房地产、制造业和基建投资有望带动钢铁行业平稳发展。

房地产方面,2018年1-12月份房地产开发投资同比增长9.5%,增速比1-11月份回落0.2个百分点。1-12月房屋新开工面积增长17.2%,增速提高0.4个百分点。可以看出,房地产开发投资在2018年保持增长是2018年钢铁市场价格能够保持高位运行的基础,而且在2018年下半年以来房地产高周转的刺激作用下,2019年初期房地产行业仍有带给市场较强支撑的基础。

基建方面,根据各地政府工作报告,2019年固定资产投资或重点项目投资计划也纷纷揭晓。仅福建、天津、陕西、四川、河南、河北、安徽、湖北、江西等9省市发布的重点项目投资总规模已接近25万亿元。北京也将推进300个市政府重点项目,预计完成投资约2354亿元、建安投资约1243亿元。“铁公机”、“电气水”等传统基建、重大产业项目、生态环保项目等依然是各地投资主要领域。若干省份还布局投资人工智能、工业互联网、物联网等领域,投资规模可观。这些重点项目将有力支撑钢铁行业发展。

综合来看,2月份钢铁市场需求有所收缩,但钢厂生产扩张,累库速度加快,市场对后市预期多持观望态度。同时也要关注国际铁矿石价格走势,采取适当的应对措施。预计3月份两会期间,钢厂生产可能受限,淡水河谷溃坝事件影响仍将有所显现,加上市场需求预期回升,钢价可能有一定的震荡上行空间。(任何转载,必须与中国物流与采购联合会钢铁物流专业委员会取得联系,未经许可,任何单位或者个人不得转载本文)

链接

13338919666 1106289986@qq.com 投诉建议

沪ICP备12025672号-7 西本新干线 技术支持